股价为何与企业价值不完全同步?市场结构解释

股价是订单簿中边际成交的结果,企业价值则依赖现金流预期与折现框架,两者相关但不必同步。流动性厚度、做市报价、利率与风险溢价变化,以及参与者约束共同决定了价格偏离与回归的节奏。

风险溢价是金融投资中一个重要的概念,指投资者为了承担额外风险而要求的额外收益。通常,较高风险的投资项目,如股票或高收益债券,往往伴随着较高的风险溢价。这一溢价反映了市场对于不同投资标的风险的评估,帮助投资者在选择投资时做出更明智的决策。理解风险溢价不仅有助于评估投资的潜在回报,还能帮助管理投资组合的风险,平衡收益与风险之间的关系。

股价是订单簿中边际成交的结果,企业价值则依赖现金流预期与折现框架,两者相关但不必同步。流动性厚度、做市报价、利率与风险溢价变化,以及参与者约束共同决定了价格偏离与回归的节奏。

信用恶化不仅提高违约损失预期,更会通过融资收缩、抵押品折扣上调与保证金约束触发去杠杆,推动风险溢价在短时间内被重定价。价格的快速下行,本质上是在新的资本与结算约束下重新匹配“谁来持有风险”。

收益率是把资产回报用比例表达的通用尺度,连接了现金流、价格与时间价值。弄清回报范围、投入基准与期限口径,才能准确理解收益率背后的风险与定价含义。

利率变化对股票更多通过贴现率与风险溢价引发估值再定价与波动,对房地产则更直接作用于按揭与融资成本,先影响交易量、杠杆与现金流覆盖,再逐步传导到价格。

经济周期并不直接制造涨跌,而是通过现金流预期、折现率与风险溢价三条通道改变资产的定价基础。增长、通胀、信用与政策的组合决定了风险在不同资产中以久期、利差、盈利波动或相关性上升等形式显化。

价格波动并非单纯由情绪驱动,而是信息、预期与风险补偿在交易机制中被不断重估的结果。把估值分解项与订单簿承接能力一起分析,才能看清波动从何而来。

通胀会通过利率重定价与购买力变化,直接影响债券的实际回报与价格波动;对股票则更多通过企业定价权、利润率与估值倍数的再定价体现,结果更具分化。

市场情绪影响价格并非靠“感觉”,而是通过预期与风险补偿的重估、订单簿流动性的收缩或扩张,以及杠杆与风控约束触发的反馈资金流共同作用。把情绪放进微观结构框架,能更清楚地解释价格为何在不同状态下对同一信息产生不同反应。

高波动资产的回报更多来自资本利得与风险溢价兑现,价格由预期与资金再定价主导;低波动资产更依赖合同化现金流与期限补偿,风险主要映射到利率、信用与流动性因子。

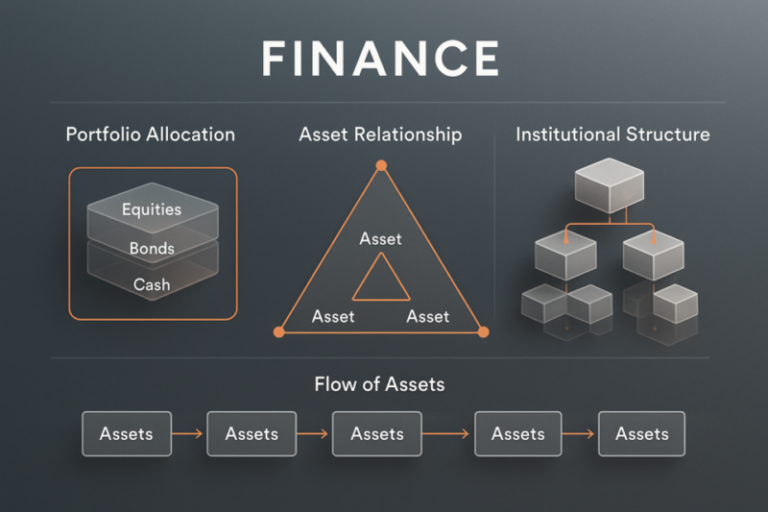

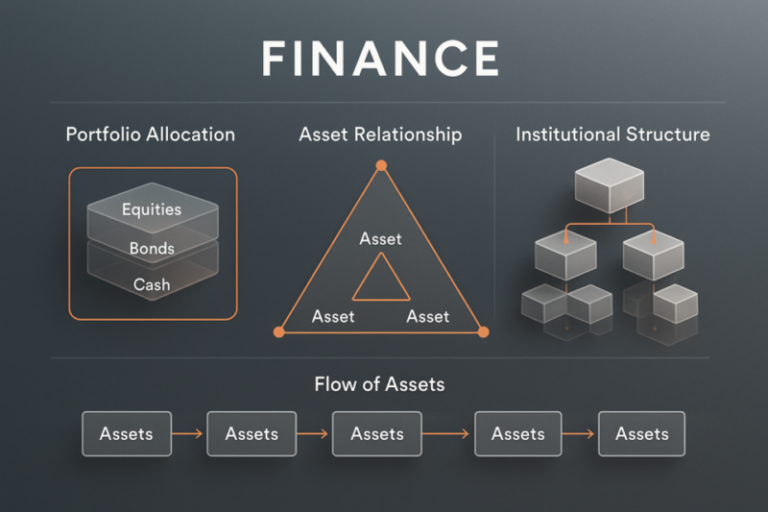

主权财富基金的回报不是单一市场上涨的结果,而是由现金流、估值再定价、汇率转换与成本摩擦共同构成的组合总账。把权益、债券、真实资产与私募的经济机制拆开看,才能解释全球资产组合的回报结构。

风险溢价并非附加在价格外的标签,而是通过必要回报率、资本约束与订单簿流动性,逐层转译为可成交的报价区间与点差深度。理解参与者分工与撮合机制,才能看清价格为何是多种风险补偿的压缩结果。

预期驱动资产的回报更依赖增长预期与折现率变化带来的再定价,风险多来自利率、风险偏好与流动性收缩。实体需求驱动资产更受供需缺口、库存与期限结构影响,风险常由交割链条与供给扰动触发。