为什么资产分类是理解金融体系的第一步?

资产分类提供了统一的坐标系,把看似杂乱的产品还原为权利结构、现金流来源与风险因子的组合,从而解释不同市场与制度口径如何对齐。沿着层级与多维分类再去看嵌套、优先级与联动关系,金融体系的结构就能被清晰地拆解出来。

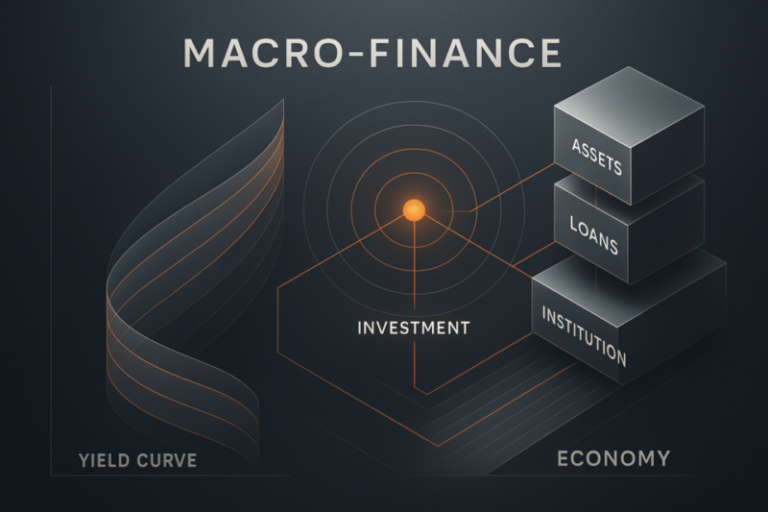

金融体系结构是指一个国家或地区金融系统的组成部分及其相互关系,包括银行、证券市场、保险公司等各类金融机构,以及金融监管机构和政策环境。这个结构不仅影响资金的流动效率,还决定了风险的分配和管理方式。一个健全的金融体系结构能够促进经济增长,提供融资渠道,保障金融稳定。通过合理的制度设计和监管框架,金融体系能够更好地服务于实体经济,推动创新与发展。因此,理解金融体系结构对于投资者、政策制定者以及研究者都具有重要意义。

资产分类提供了统一的坐标系,把看似杂乱的产品还原为权利结构、现金流来源与风险因子的组合,从而解释不同市场与制度口径如何对齐。沿着层级与多维分类再去看嵌套、优先级与联动关系,金融体系的结构就能被清晰地拆解出来。

用“底层载体—金融资产—衍生与结构层”的地图思维梳理全球资产世界,建立从顶层三分法到二级分类的可复用框架。进一步用现金流机制、风险因子与制度载体解释资产之间的生态关系与传导路径。

保险资产把个体难以承受的损失不确定性转化为可定价、可分散的风险,并通过保费先收后付形成长期资金池。它在稳定经济波动、支持长期融资与加快灾后修复等方面发挥结构性作用。

资产分类的关键不在名称堆叠,而在用统一坐标系把各类资产放到正确的机制与风险位置上。通过“传统—另类—衍生”的顶层框架与二级知识树,可以更清晰地理解资产之间的分工与联动网络。

把资产分门别类的核心目的,是建立一张可复用的结构地图:明确权利形态、现金流机制、期限与杠杆、以及交易清算基础设施的差异。分类完成后,资产之间的互补、替代与风险传导路径才能在同一套体系中被清晰描述。

全球资产并非孤立品种,而是由利率、信用、汇率与流动性等通道连接成网络。用“传统/另类/衍生”的层级地图与现金流主张、定价锚、传导机制,可以更系统地理解各类资产如何相互影响。

用“资产家族图”把传统、另类与衍生资产放进同一套层级结构,并用权利结构、现金流来源、风险与流动性等维度做切片标注。进一步用互补、传导、映射与重定价四类关系解释跨资产的结构性连接。

资产不是简单的交易品清单,而是把权利、现金流与风险嵌入经济系统的结构化载体。用传统资产、另类资产与衍生品三层框架,并结合贴现链、信用链、抵押链与再平衡链,可以更清晰地读懂资产之间的功能分工与传导关系。

全球资产可以用“货币与利率—信用债权—权益资本”三层主干来理解,并在其上延伸出另类资产与衍生合约网络。用权利结构、发行主体与交易形态做坐标,能把不同资产放进同一张可复用的全景地图。

按“作用功能”理解全球资产,可以把纷繁品类还原为增长、契约现金流、流动性、价值储藏与风险转移五大用途模块。沿着“用途→权利结构→具体品类”的层级拆分,更容易看清不同资产的互补、替代与嵌套关系。

全球资产体系如同一张层级分明的知识地图,不同资产类别通过结构化和功能性关系构成了金融系统的生态网络。掌握这种框架,有助于建立对资产世界的系统认识与大局观。

资产世界通过结构化和分层管理,构建出传统、另类与衍生三大类资产体系,形成全球投资的知识地图。理解这些资产的分类与相互关系,是把握金融系统全貌的关键。