市场深度的盲点是什么?表面深度无法代表真实流动性

订单簿上的挂单厚度只能反映某一时点的可见供给,无法等同于压力情境下的可执行成交能力。信息冲击、规则变化与拥挤交易会让表面深度迅速失真,从而掩盖真实的冲击成本与流动性韧性。

市场微观结构是研究金融市场内部运作机制的重要领域,关注交易过程中的各种因素如何影响价格形成与市场流动性。它涉及到订单执行、市场参与者的行为,以及信息在市场中的传播方式等方面。理解市场微观结构有助于投资者优化交易策略,提高执行效率,降低成本。同时,它也为监管机构提供了重要的分析工具,以维护市场的公平性和透明度。通过深入分析微观结构,投资者可以更好地把握市场动态,提升投资决策的准确性。

订单簿上的挂单厚度只能反映某一时点的可见供给,无法等同于压力情境下的可执行成交能力。信息冲击、规则变化与拥挤交易会让表面深度迅速失真,从而掩盖真实的冲击成本与流动性韧性。

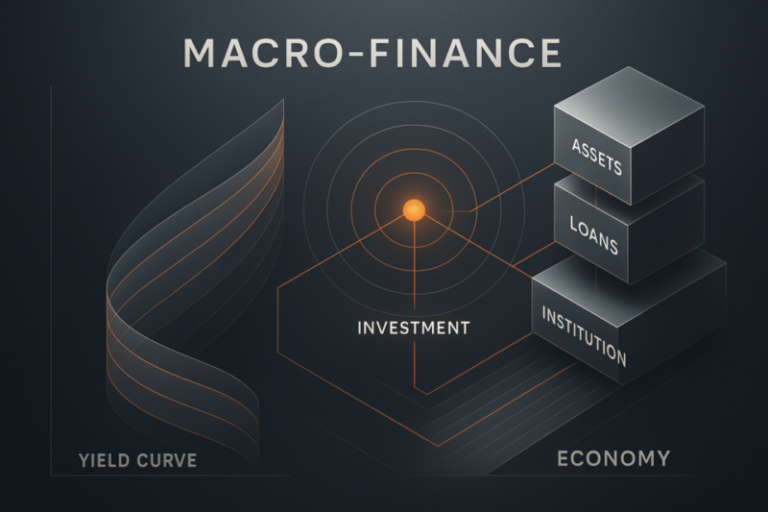

现货价格表达的是某个资产在此时此地的可成交交换条件,把可交付供给与可承接需求在现实约束下压缩成一个数字。它更像即时清算的语言,而不是对长期价值的宣告。

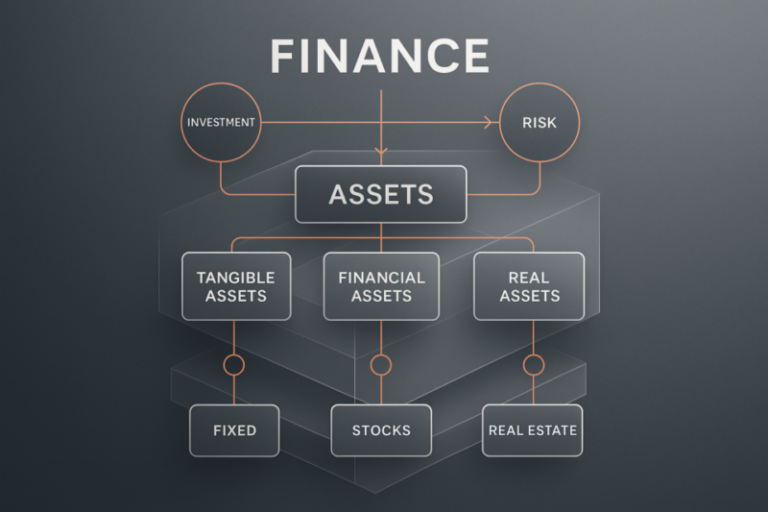

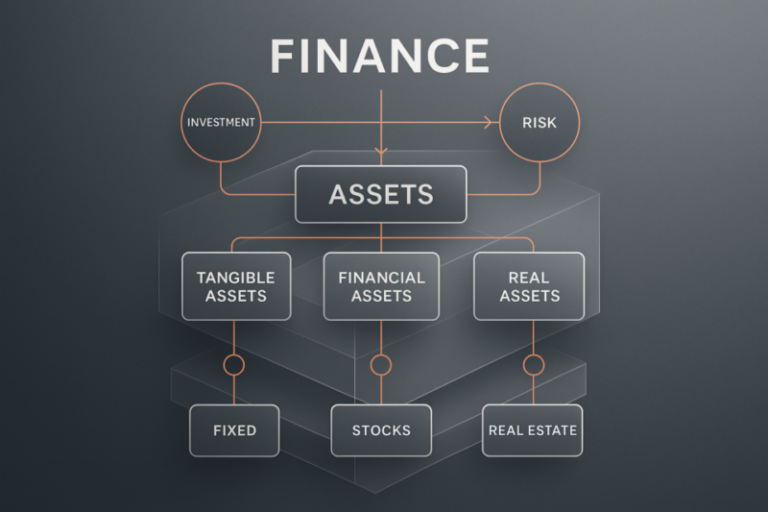

风险溢价并非附加在价格外的标签,而是通过必要回报率、资本约束与订单簿流动性,逐层转译为可成交的报价区间与点差深度。理解参与者分工与撮合机制,才能看清价格为何是多种风险补偿的压缩结果。

资产价值需要被证明而非被直接看见,价格则是交易者在信息与执行成本约束下形成的当下共识。不对称信息带来逆向选择与流动性折价,制度与套利只能压缩偏离而无法消灭偏离。

供需缺口推高价格的关键不在“总量”,而在当前价位附近可立即成交的对手盘不足,成交被迫沿订单簿向更高价位移动。流动性供给、风险溢价与参与者约束会进一步改变挂单结构,使这种抬价效应被放大或延续。

股票波动大小取决于订单冲击能否被连续承接,以及市场对未来的预期分歧如何分布并被成交不断结算。流动性断层与预期锚不稳相互强化,会让同样的信息引发更大的价格跳动。

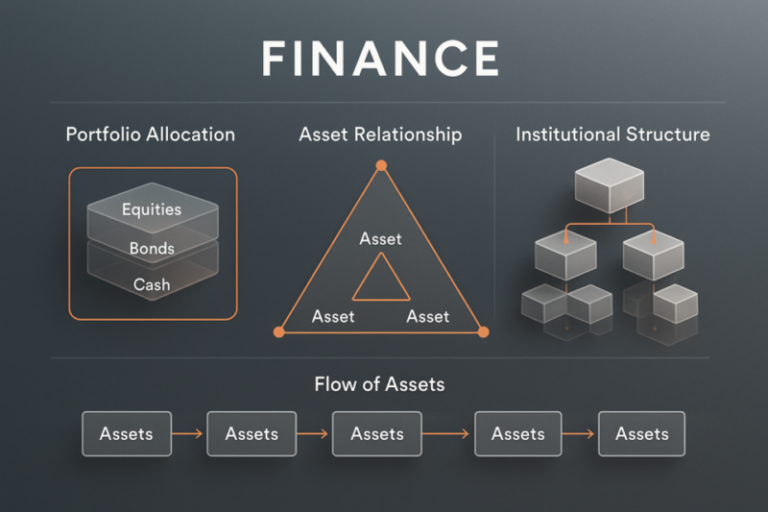

做市商通过连续双边报价,把分散的买卖意愿转化为可执行的成交路径,并用点差与深度对库存风险、信息不对称和资金成本进行定价。理解中间价、点差与深度的联动,有助于解释同样的信息为何会在不同流动性条件下呈现不同的价格波动形态。

流动性提供者的风险核心不在于短期价格涨跌,而在于被动承接订单流时形成的逆向选择与库存路径依赖。撮合、清算与流动性约束会把同一段订单流放大为不同的损益结构。

ETF净值由底层资产按估值规则计价、叠加应计现金流并扣除费用负债后得到,再除以基金总份额。二级市场成交价可能因流动性、撮合与套利摩擦短暂偏离净值,但偏离的来源可用交易结构解释清楚。

基金调仓是内部组合决策,市场系统只处理可撮合的订单而非交易意图。拆单、分散执行与清算约束共同降低信息暴露,使调仓更多以订单流的边际变化被价格逐步吸收。

成交额在蓝筹股上更接近“市场容量与风险转移”的度量,在小盘股上更接近“边际资金触发再定价”的度量。差异来自流动性深度、参与者结构与制度配套,决定了同样金额对价格冲击的非线性程度。

价差本质上是把时间不匹配的供需用做市商库存连接起来后,对库存风险、信息不对称与资本约束的联合定价。做市商通过调整双边报价管理库存,使可成交价格带随约束变化而收缩或扩张。