资产与资产之间如何通过分类建立关系?

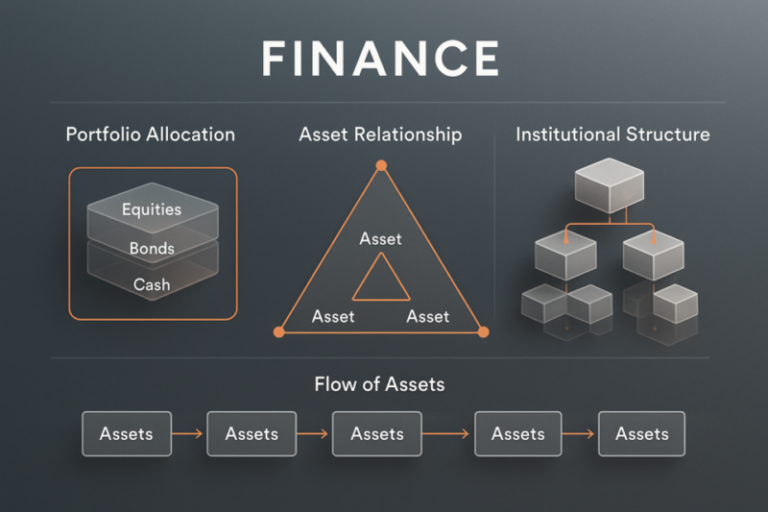

分类并不是给资产贴唯一标签,而是建立层级结构与多维坐标系,用权利属性、现金流形状与交易合约把资产放入可追溯的体系。沿着派生、资本结构、证券化、替代与制度约束等连接方式,可以从分类直接推导资产之间的结构性关系。

固定收益是一种投资方式,旨在为投资者提供相对稳定的回报。这类投资通常包括债券、债务证券等,投资者可以在规定的时间内获得固定的利息收入和本金回收。固定收益投资适合那些寻求保本和稳定现金流的投资者,尤其是在市场波动较大的情况下,能够有效降低投资风险。此外,固定收益产品的种类丰富,投资者可以根据自身的风险偏好和收益需求进行选择。

分类并不是给资产贴唯一标签,而是建立层级结构与多维坐标系,用权利属性、现金流形状与交易合约把资产放入可追溯的体系。沿着派生、资本结构、证券化、替代与制度约束等连接方式,可以从分类直接推导资产之间的结构性关系。

用“增长、收益、对冲、储值”把资产的组合角色拆开,再回到权利结构与现金流规则,能更清晰地解释不同资产为何可替代、如何互补以及何时会发生功能切换。

久期与凸性都源自债券现金流折现,但一个刻画价格对利率的一阶敏感度,另一个刻画二阶曲率与非线性误差。差异的根源在现金流时间分布、嵌入条款导致的现金流可变性,以及收益率曲线的非平行变动机制。

国债收益率偏低不等于没有价值,很多时候它承担的是基准定价、抵押品与流动性管理等功能。把票息当作唯一标准、把债券当作不会波动的存款,容易导致对国债作用的系统性误读。

固定收益的波动主要来自两条定价链:利率曲线变化通过久期与凸性影响折现率,信用结构变化通过违约概率、回收率与迁徙机制影响利差。流动性与交易结构决定在压力阶段折价如何放大,从而让价格偏离“静态持有到期”的直觉。

风险结构是在资产分类体系下,把不同资产的回报来源拆解为可对齐的风险因子与机制,并描述它们在期限、信用、流动性与杠杆等维度上的层级分布。通过这种结构化映射,能够解释跨资产相关性从何而来以及风险如何在市场机制中传导。

利率是资金使用权的价格,本质上为时间价值、信用风险与流动性提供补偿与定价。它同时是金融体系的折现标尺与机会成本,影响各类资产的现值与融资成本。

固定收益资产通过可预期的偿付结构,把经济主体的跨期融资与支付承诺制度化,并在二级市场中获得流动性。以国债曲线为基准的利率与利差体系,为资金价格、期限价值与信用风险分层提供了可交易的锚。

养老金资产的回报可以拆解为现金流回报、增长性回报与估值再定价回报三层结构,并分别对应利息票息、企业盈利与市场折现机制。看清收益来源,有助于理解不同资产在长期组合中的角色与风险补偿逻辑。

固定收益类资产可以从顶层资产框架、内部子类结构与横切属性维度同时理解,核心在于债权契约与现金流的层级拆分。把利率、信用与流动性作为通用语言,有助于解释不同债券与结构化工具之间的结构关系与联动机制。

从权利类型、层级结构与核心维度入手,可以把繁杂的资产名称还原为可比较的合约与现金流结构。进一步识别互补、映射与传导关系,有助于看清各类资产在融资、清算与风险分担中的经济作用。

久期用来衡量债券价格对利率变化的敏感度,能把不同票息结构与条款差异统一到同一把尺子上。短久期、中久期、长久期的分桶,本质是在利率风险维度对固定收益资产做层级化归类。