自由现金流与经营现金流的区别是什么?

经营现金流反映主营经营循环实际收到与付出的现金净额,自由现金流则是在此基础上扣除必要资本开支等投入后可用于分配的现金余量。差异来自会计准则的分类边界与企业资产结构、再投资约束的不同。

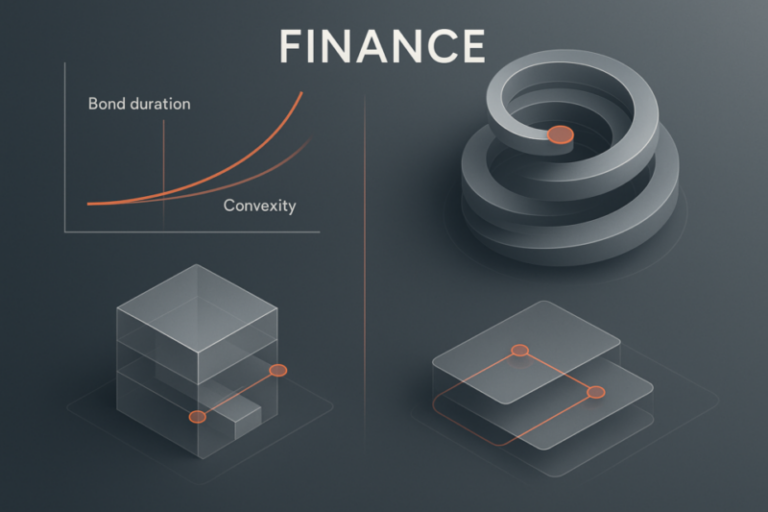

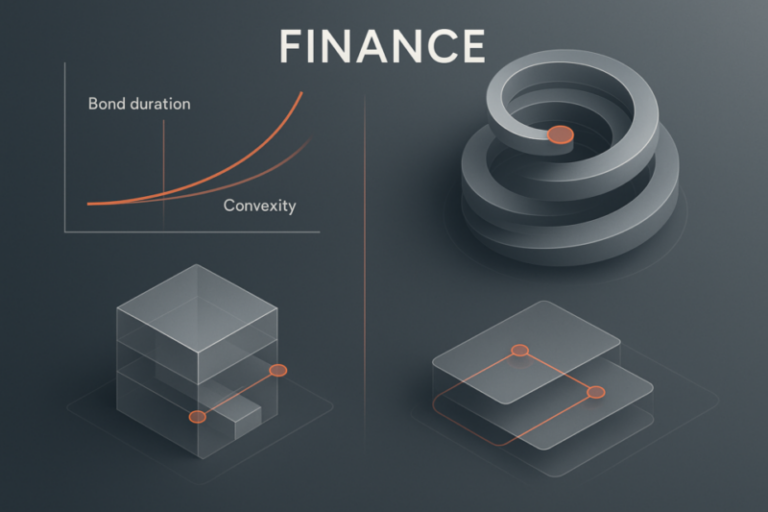

企业估值是金融投资领域中的重要环节,主要用于评估公司在市场中的真实价值。通过分析公司的财务报表、市场表现、竞争环境和未来增长潜力,投资者可以判断其投资的合理性。常见的估值方法包括市盈率法、净资产法和现金流折现法等。准确的企业估值不仅有助于投资决策,还能为并购、融资及其他企业战略提供支持。在快速变化的市场环境中,掌握企业估值技巧对于投资者而言至关重要。

经营现金流反映主营经营循环实际收到与付出的现金净额,自由现金流则是在此基础上扣除必要资本开支等投入后可用于分配的现金余量。差异来自会计准则的分类边界与企业资产结构、再投资约束的不同。

ROA 高更常反映资产端的经营效率与现金流创造能力,风险主要来自需求、供给与竞争导致的经营波动。ROE 高除了经营因素,还可能由杠杆与权益基数变化放大,因而对利率、信用与再融资条件更敏感。

成长型企业的回报更多来自增长兑现与估值重估,成熟企业的回报更偏向当期现金流的兑现与分配。两者风险差异主要由现金流时点、贴现率与流动性、融资结构以及市场供需对定价锚的选择共同决定。

利润反映经营绩效的会计表达,现金流反映支付与清算的真实约束。价值要被折现与兑现,最终必须落在可验证、可持续的现金流上。

WACC 更像资本市场对现金流不确定性的“要价”,并不是企业经营好坏的评分。行业风险溢价抬高 WACC 往往反映定价环境与行业属性变化,而非简单的公司变差。

WACC 是资本对风险的综合要价,不是企业质量的单一评分。把“越低越好”当成通用结论,往往混淆了利率环境、风险溢价与资本结构带来的不同含义。

自由现金流偏低常被直接等同于企业差,但它更多反映的是当期投资节奏与营运资本占用的结果。把CFO与Capex拆开看,才能避免把阶段性现金波动误读为经营质量结论。

资本结构可以拆成债务契约、股权权利与WACC定价三大模块,并通过税盾、清偿顺序与风险溢价形成协作闭环。把组件逐一还原,才能看清现金流如何被切片分配、风险如何在债权人与股东之间迁移。

EV/EBITDA 关注的是企业整体被定价的水平,与其经营本体在利息、税与折旧摊销之前的收益能力之间的关系。它试图把融资结构与会计折旧带来的差异先放到一边,让不同公司更可比。

EV试图把企业从“股价”还原为可被接手的经营体整体,回答接管整家公司需要付出多少对价。它把股权、债务与现金放进同一尺度,减少资本结构差异对价值直觉的扭曲。

WACC 关注的是企业把股权与债务打包使用时,资本提供方对这家企业整体要求的综合回报门槛。它把分层索取权的定价结果加权合成,形成可比较的企业层面资金价格。

WACC把权益与债务的异质风险压缩为单一平均折现率,容易遮蔽期限、再融资与结构性条款带来的非线性风险。资本结构、风险溢价与税盾可兑现性一旦不稳定,WACC就难以代表真实的资金约束与状态依赖风险。