管理费率在 ETF 与主动基金中的意义为何不同?

同样是管理费率,ETF 更像为指数复制与交易生态付出的基础设施成本,影响主要体现在长期跟踪拖累。主动基金的费率则更像对投研与决策能力的定价,同时与隐性交易成本一起抬高了获得净超额收益的门槛。

主动基金是一种由专业基金经理管理的投资基金,旨在通过积极选股和市场时机把握来实现超越市场平均水平的投资回报。与被动基金不同,主动基金的投资策略依赖于对市场趋势、公司基本面及行业动态的深入分析。投资者通常希望通过主动管理获得更高的收益,同时也要承担相应的风险。由于管理费用较高,选择适合的主动基金需要仔细评估其历史表现和基金经理的投资能力。

同样是管理费率,ETF 更像为指数复制与交易生态付出的基础设施成本,影响主要体现在长期跟踪拖累。主动基金的费率则更像对投研与决策能力的定价,同时与隐性交易成本一起抬高了获得净超额收益的门槛。

主动基金与量化基金的差异主要体现在决策链条、风险来源与组织治理方式,而不是底层买入的资产类别。前者依赖研究与判断形成组合,后者依赖模型、数据与交易系统把规则落地。

主动基金是以基金合同为边界、由管理人基于研究与判断主动配置资产的基金产品,基金份额代表对组合资产的按份权益。其核心在于制度化的决策与风险控制,把信息处理与组合管理能力转化为可持有的金融资产。

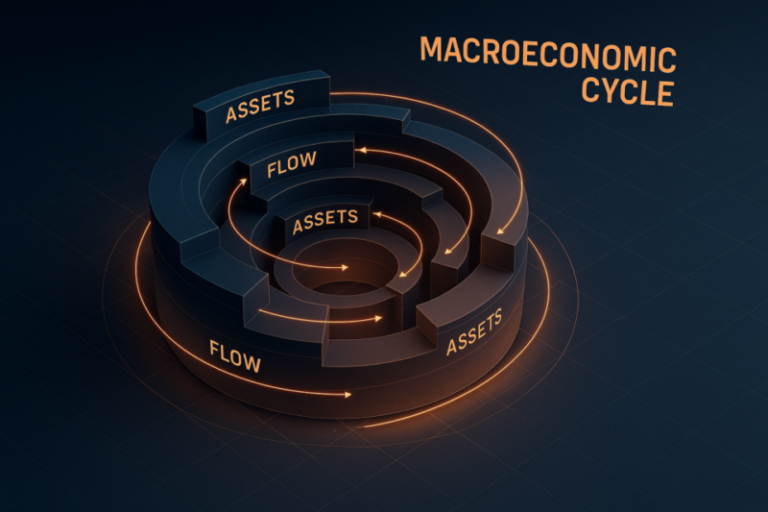

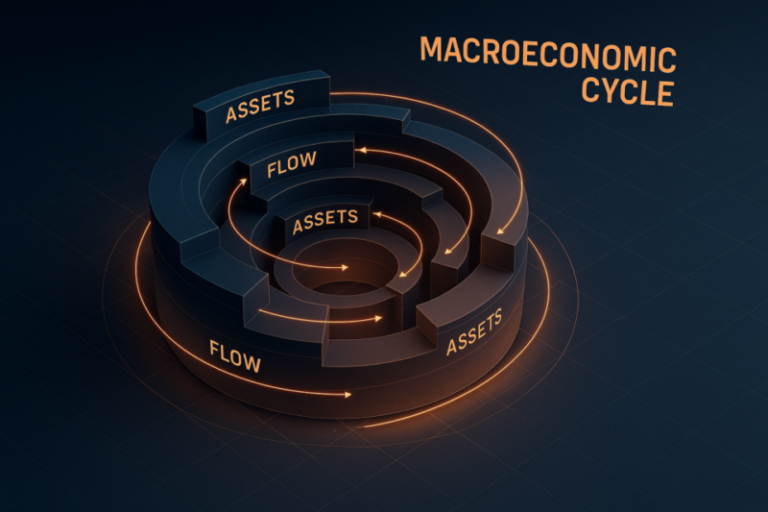

主动基金的回报可以拆成市场回报、主动管理带来的超额以及费用与交易摩擦的影响。把选股、行业配置与风格暴露分开看,才能解释净值波动背后的真实驱动。

主动基金的净值波动不仅来自市场本身,还来自相对基准的偏离方式、因子错配与持仓集中度。公司层面的信息与估值不确定性,以及申赎与交易摩擦,会把判断误差进一步转化为可见的波动路径。

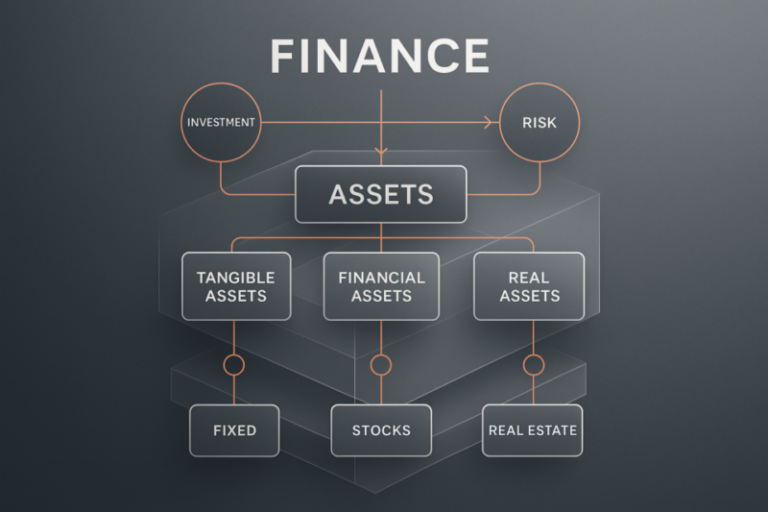

主动基金根据规模、风格和策略类型划分,形成结构分明的多维分类体系,每类均体现出独特的资产配置逻辑和管理特点。掌握这套分类结构有助于系统理解主动基金的本质差异与层级关系。

主动基金由管理团队、策略体系与持仓结构三大部分共同构成,各自承担关键功能,协同实现风险与收益的动态平衡。结构分层与有机互动,是主动基金区别于其他基金类型的核心所在。

主动基金通过价格发现和资源再配置,推动市场价格理性形成并优化社会资本流动。其作用不仅提升了市场效率,也促进了经济结构的动态优化。

主动基金的结构性风险主要来源于选股偏离和风格漂移,这些风险由资产配置和主动管理机制内在决定,导致基金组合风险敞口动态变化。

信息比率在主动基金和量化基金中的内涵存在结构性差异,分别反映了主观判断与模型策略下的超额收益能力。理解其差异有助于更准确评估不同基金类型的风险和回报特征。

主动基金和被动基金在收益结构与风险来源上存在根本差异,源自其投资目标、管理方式及市场机制等多方面因素。

主动基金的核心收益结构在于主动偏离基准配置所带来的超额回报,这一机制依赖市场结构、信息不对称及风险定价等多重因素。基金经理通过选股、行业配置等方式,持续捕捉结构性收益机会。