收益率曲线的结构是什么?短端、中端、长端拆解

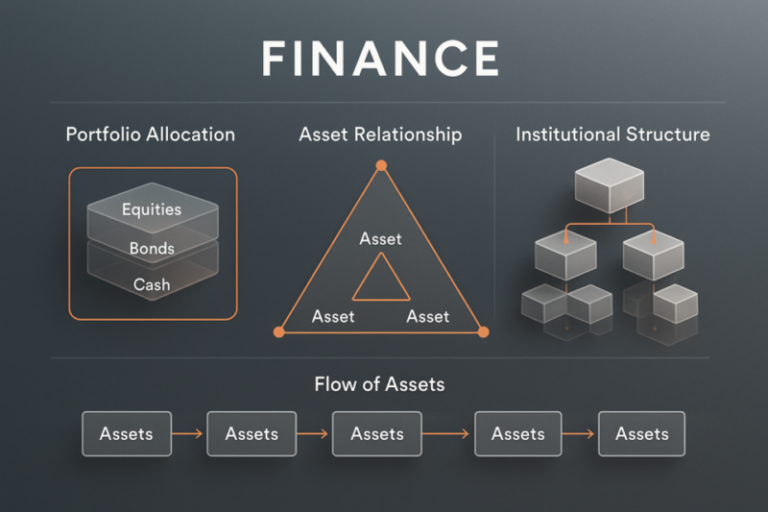

收益率曲线不是简单的连线,而是由政策锚、未来利率预期、期限溢价与供需摩擦共同叠加的期限结构。短端偏资金与政策,中端偏预期再定价,长端偏期限溢价与供需制度因素。

短端利率是指短期借贷的利率,通常适用于期限在一年以内的金融工具。这类利率对经济活动和市场流动性有着直接的影响,通常由中央银行的货币政策决定。短端利率的变动能够反映出市场对未来经济形势的预期,投资者在进行资产配置时常常密切关注这一指标。了解短端利率的变化不仅有助于把握市场趋势,还能为个人和机构投资决策提供重要参考。

收益率曲线不是简单的连线,而是由政策锚、未来利率预期、期限溢价与供需摩擦共同叠加的期限结构。短端偏资金与政策,中端偏预期再定价,长端偏期限溢价与供需制度因素。

浮动利率票据的收益主要由“基准利率票息+固定利差+价格再定价”构成。利率传导决定票息随短端利率调整,信用与流动性风险则通过利差与价格波动被市场定价。

货币基金的风险主要来自资产端短久期利率工具与负债端随时赎回之间的结构耦合。利率传导、资产可售性、估值与制度阈值、以及交易清算链路摩擦共同决定风险如何出现与如何被放大。

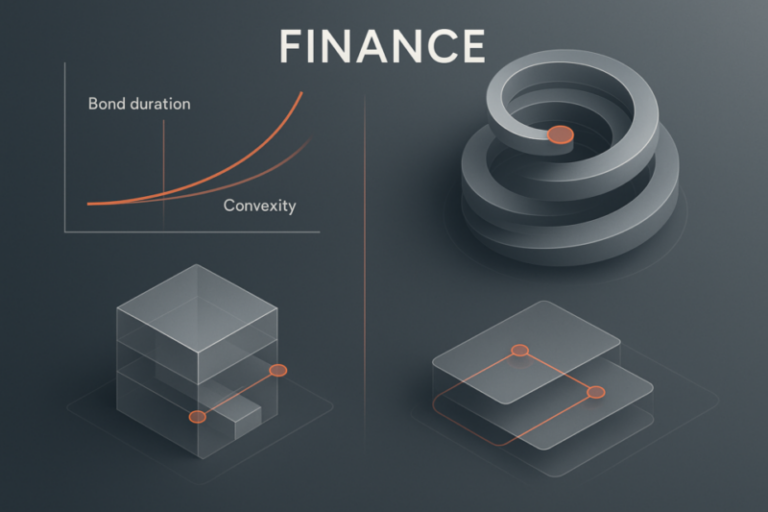

收益率曲线可以拆成短端利率锚、未来短端路径的预期结构与期限溢价三大模块,不同模块在不同期限上的叠加决定了曲线的斜率与曲率。把曲线当作“组件合成物”理解,才能区分政策锚变化、预期再定价与长期风险补偿的影响。

货币市场收益主要由短端无风险利率打底,并叠加信用、流动性与期限等溢价形成差异。把回报拆成利息累积、价格变动与再投资三部分,更容易看清短期资产收益从哪里来。

短期资产的波动主要来自短端利率的再定价与市场流动性条件的变化。信用预期与抵押品融资链条会把这些变化放大为利差跳升与成交折价。

货币市场通过同业拆借、回购与各类短期票据,把经济体系中的短期资金盈缺快速匹配,维持支付清算与信用链条的连续性。短端利率的形成与传导也为整体利率结构提供前端基准与高频价格信号。