年金类产品的收益从哪里来?时间价值与资金池结构

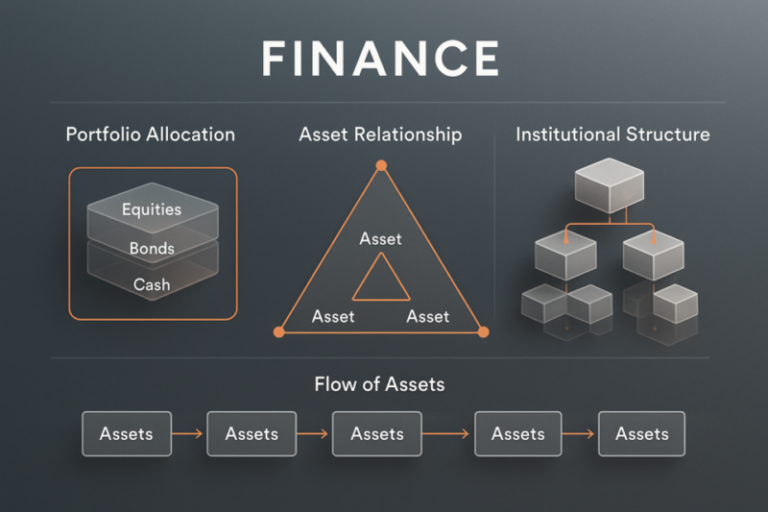

年金类产品的回报主要来自利率体系的时间价值,并通过资金池把期限溢价与流动性溢价转化为可持续的分期给付。净收益还取决于信用风险补偿、保证与平滑机制的成本,以及费用与分配规则。

时间价值是金融投资中一个核心概念,指的是资金随时间的推移而可能产生的增值潜力。简单来说,今天的一元钱要比明天的一元钱更有价值,因为资金可以通过投资获得收益。投资者在进行决策时,应该充分考虑时间因素对投资回报的影响。合理利用时间价值,可以帮助投资者制定更有效的投资策略,实现财富的长期增值。在选择投资项目时,理解时间价值的理念对于评估风险和回报至关重要。

年金类产品的回报主要来自利率体系的时间价值,并通过资金池把期限溢价与流动性溢价转化为可持续的分期给付。净收益还取决于信用风险补偿、保证与平滑机制的成本,以及费用与分配规则。

期权买方的风险核心不在于标的是否波动,而在于合约把不确定性装进一个会到期消失的期限容器里。时间价值损耗来自概率分布随期限收敛、隐含波动率由供需与制度塑形,以及二级市场摩擦共同作用的结构逻辑。

折现模型通过时间价值和风险补偿机制,将未来收益合理转化为当前价值,是股票估值不可或缺的核心方法。理解这一机制有助于把握资本市场的底层运行逻辑。

期权价格由内在价值、时间价值、波动率和市场供需等多重因素共同决定,最终形成于参与者之间的动态共识结构。理解这些机制有助于理性看待期权市场的价格波动。

期权的结构由合约要素、权利义务和时间价值等核心模块组成,不同结构间的协同关系决定了期权的功能与风险属性。理解期权的内部结构有助于把握其在金融市场中的定位和作用。

期权的时间价值源自市场对未来不确定性的定价,是结构化机制对风险与可能性的系统反映。理解时间价值需要洞察参与者激励与市场制度设计的底层逻辑。

期权价格由内在价值与时间价值两大核心模块共同决定,波动率、利率和到期时间等因素则协同影响整体定价结构。理解这些组件的运行机制,有助于深入把握期权的本质。