主动基金的收益从哪里来?选股偏离带来的超额收益结构

主动基金的核心收益结构在于主动偏离基准配置所带来的超额回报,这一机制依赖市场结构、信息不对称及风险定价等多重因素。基金经理通过选股、行业配置等方式,持续捕捉结构性收益机会。

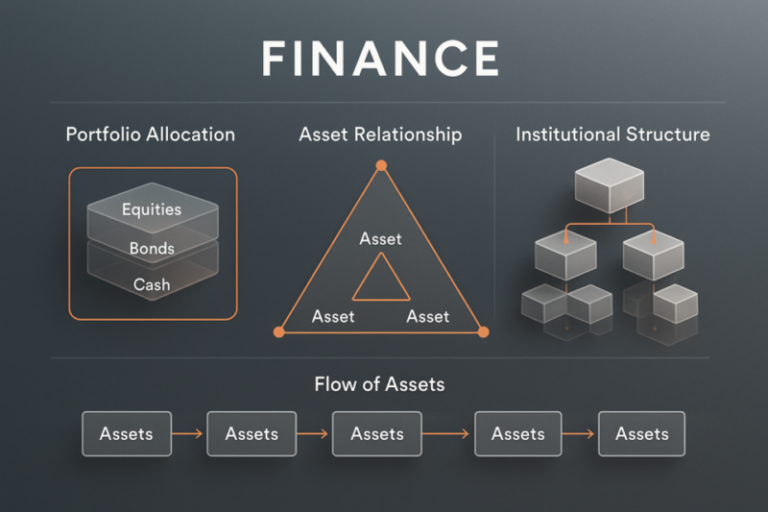

收益结构是金融投资中非常关键的概念,它指的是投资产品或项目所产生收益的组成和分配方式。在进行投资决策时,了解收益结构能够帮助投资者评估潜在的回报和风险。例如,固定收益类产品通常提供稳定的利息,而股票投资则可能带来资本增值和分红收益。合理的收益结构设计可以优化投资组合,提高整体收益率。因此,深入分析收益结构有助于投资者制定更有效的投资策略,实现财务目标。

主动基金的核心收益结构在于主动偏离基准配置所带来的超额回报,这一机制依赖市场结构、信息不对称及风险定价等多重因素。基金经理通过选股、行业配置等方式,持续捕捉结构性收益机会。

基金与ETF在收益结构与风险来源上存在明显差异,主要受管理方式、流动性机制和市场制度等多因素影响。两者的根本区别决定了其投资表现和风险暴露的不同路径。

债券收益不仅来自票息,更有利差收益等多元结构,利率、信用和期限变化深刻影响实际回报。理解利差收益有助于全面把握债券资产的收益逻辑。

债券与定期存款在收益来源和风险来源上有显著差异,根本原因在于制度安排、现金流结构和市场机制不同。理解这些差异有助于认知各类固定收益资产的本质。

宽基指数的收益主要来源于经济增长推动的企业盈利提升和龙头企业的集中优势,这两大结构性因素共同构成其长期回报的基础。

债券以稳定利息为主,风险多来自利率和信用;REITs 依赖房地产租金与资产升值,风险则较为多元且与市场与政策紧密相关。

指数基金的收益主要源自成分股的盈利增长与分红分配,结合结构性的成分调整机制,形成可重复、可识别的回报来源。通过分散投资与低成本管理,指数基金有效捕捉了市场整体的长期增长。

短期债券和长期债券在收益结构和风险来源上差异显著,主要体现在现金流分布、利率敏感度及风险溢价等方面。两者的差异源于市场结构、现金流特性及制度安排等多重因素。

股票的收益不仅仅来自价格上涨,分红作为企业盈利的直接体现,是投资者回报的重要组成部分。分红的多少由企业盈利能力、政策及行业特性等多重因素共同决定。

国债凭借国家信用提供稳定收益,风险主要来自利率波动,而高收益债则以高票息补偿信用风险,面临更复杂的市场与流动性风险。两者的收益与风险差异深受制度与市场结构影响。

浮动利率债券的收益主要来自基准利率的动态调整与信用溢价的长期补偿,结构性机制确保了其收益的可重复性和市场化。

国债与企业债在收益结构和风险来源上存在本质区别,前者以稳定利息为主,后者则因信用风险溢价而收益更高但风险更大。