蓝筹股与小盘股的收益与风险来源有何不同?

蓝筹股的回报更偏向稳定现金流兑现与温和增长,小盘股的回报更依赖成长预期兑现与估值重估。两者风险差异主要来自流动性、融资约束、信息不对称与利率/风险偏好变化的传导方式不同。

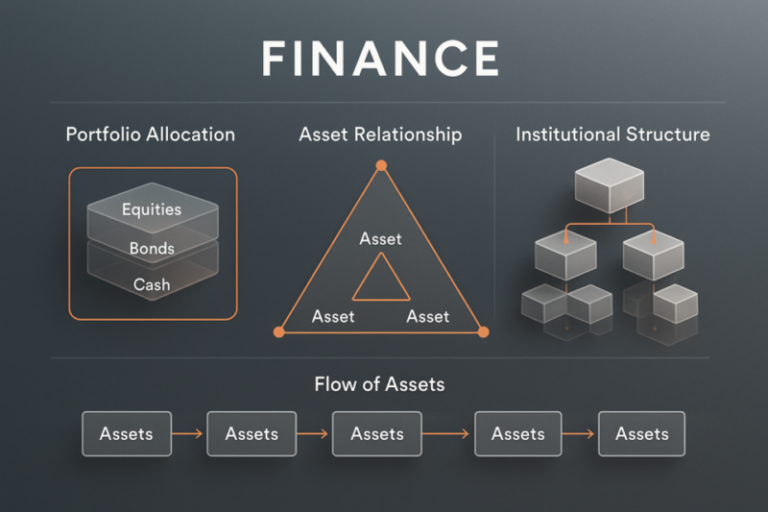

收益结构是金融投资中非常关键的概念,它指的是投资产品或项目所产生收益的组成和分配方式。在进行投资决策时,了解收益结构能够帮助投资者评估潜在的回报和风险。例如,固定收益类产品通常提供稳定的利息,而股票投资则可能带来资本增值和分红收益。合理的收益结构设计可以优化投资组合,提高整体收益率。因此,深入分析收益结构有助于投资者制定更有效的投资策略,实现财务目标。

蓝筹股的回报更偏向稳定现金流兑现与温和增长,小盘股的回报更依赖成长预期兑现与估值重估。两者风险差异主要来自流动性、融资约束、信息不对称与利率/风险偏好变化的传导方式不同。

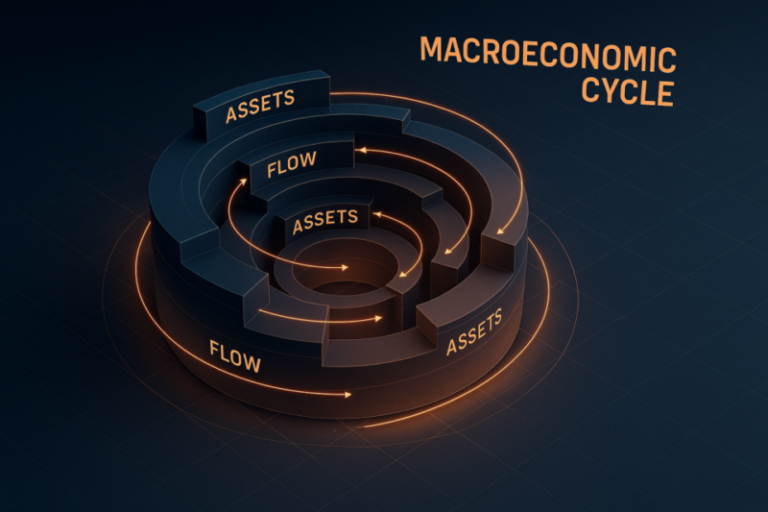

分红资产的回报更偏向可兑现的现金分配,增长资产的回报更依赖未来现金流预期带来的资本利得。两者风险差异主要来自现金流时序、贴现率敏感度、分配制度与融资结构等底层机制。

货币基金的收益更偏向短期限现金流与资金利率传导,净值波动通常较弱;短债基金在票息之外更受利率与信用利差再定价影响,资本利得与回撤都更可见。

现金资产的回报更接近账户计息与制度安排下的名义稳定,主要风险来自购买力与可用性。货币基金则把短期利率与信用利差打包成平滑收益,风险更多来自利率、信用与流动性传导。

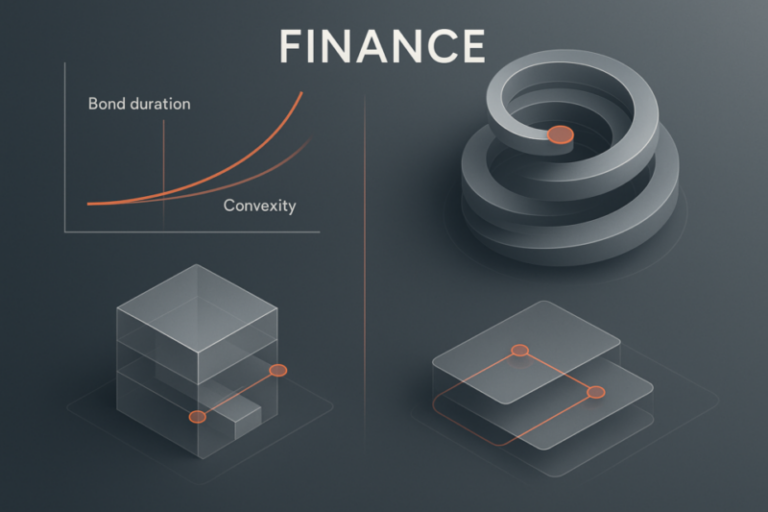

REITs的回报更像经营性不动产的现金流分配叠加资产重估,风险集中在经营波动、估值参数与杠杆再融资。债券回报以票息与到期现金流为核心,主要风险来自久期利率敏感性与信用利差变化。

REITs 的回报更围绕可分配现金流与不动产估值变化展开,股票的回报更多来自企业盈利增长与估值重定价。风险上,REITs 更受利率、再融资与物业供需影响,股票则更暴露于经营不确定性与市场风险偏好波动。

房地产的回报更常由租金现金流与折现率变化驱动,风险集中在利率、信用与流动性摩擦。商品缺少现金流锚,收益更依赖供需冲击、期限结构与高波动带来的风险溢价。

房地产的回报更依赖租金现金流与折现率变化,风险多由利率、杠杆与信用链条放大。黄金不产生现金流,价格主要受实际利率、美元与避险需求等宏观因子驱动,波动更多来自预期与持仓冲击。

同样以不动产为底层,直接持有房地产更偏向低频兑现的租金与资本利得,而REITs把现金流证券化并通过二级市场持续定价。两者风险差异主要来自流动性、杠杆与再融资机制,以及利率与市场情绪对估值传导速度的不同。

外汇的回报主要来自汇率相对变动与利差所反映的资金价格差,而股票回报更锚定企业现金流、增长与估值变化。两者风险分别集中在宏观政策与流动性/杠杆冲击,以及经营不确定性、贴现率与公司治理等结构性因素。

加密资产与商品都以价格波动带来的资本利得为主,但商品更受实体供需、库存与期货曲线约束,加密资产更受制度不确定性、技术安全与杠杆清算机制驱动。理解两者的定价参照系差异,才能看清风险溢价从何而来。

股票的回报主要由企业现金流创造与估值重估构成,风险多来自经营、估值与财务结构的变化。加密资产更依赖网络价值重估与流动性溢价,风险集中在高波动的市场结构、杠杆清算、技术治理与监管不确定性。