什么是净申购与净赎回?基金规模变化指标定义

净申购与净赎回用于衡量基金在一定期间内申购与赎回的净额,反映投资者申赎行为对基金份额与资金面的净影响。它属于基金资金流向类指标,与基金净值涨跌共同决定规模变化但并不等同。

基金规模是指基金管理公司所管理的资产总额,通常以基金的净资产值来衡量。规模较大的基金通常具备更强的市场影响力和投资能力,能够更好地分散风险。投资者在选择基金时,基金规模是一个重要的考量因素,因为它影响着基金的流动性和费用结构。较大的基金规模可能意味着更高的管理费用,但也可能带来更好的投资回报。因此,了解基金规模对于进行有效的金融投资决策至关重要。

净申购与净赎回用于衡量基金在一定期间内申购与赎回的净额,反映投资者申赎行为对基金份额与资金面的净影响。它属于基金资金流向类指标,与基金净值涨跌共同决定规模变化但并不等同。

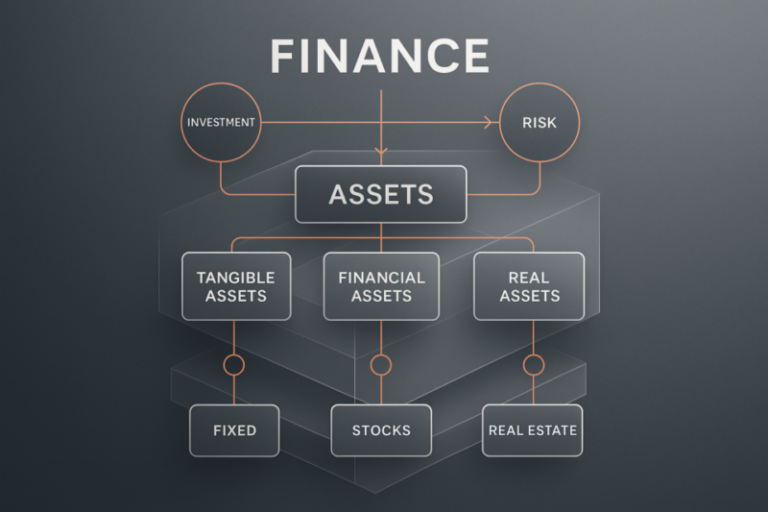

基金规模指基金在特定时点管理的资产总量,常以基金资产净值总额或AUM口径披露。它是基金类的存量指标,反映体量本身,不直接等同于收益、风险或资金净流入。

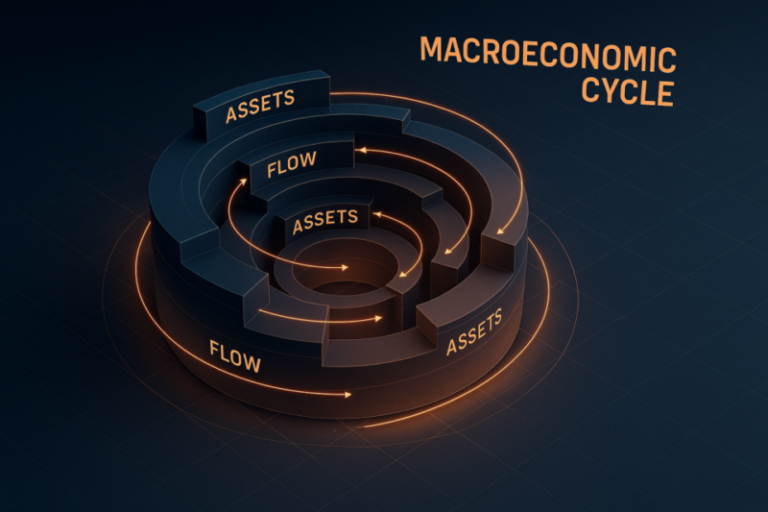

基金规模并非静态数字,而是由份额变化、净值估值与组合结构共同合成的结果。申赎改变份额与现金流,估值改写净值,持仓变动则重塑规模对市场因子的敏感度。

基金规模是存量口径,无法直接代表在赎回或调仓压力下的可成交能力。规模过大时,拥挤交易、期限错配与市场机制约束会放大流动性缺口,使规模指标的解释力显著下降。

基金规模会通过交易深度、申赎与执行方式改变市场流动性与隐性成本,并影响风险在投资者与资产之间的分布。规模越大越像金融体系的结构变量,既能强化资金承接与定价连续性,也会暴露容量与共同持有度带来的约束。

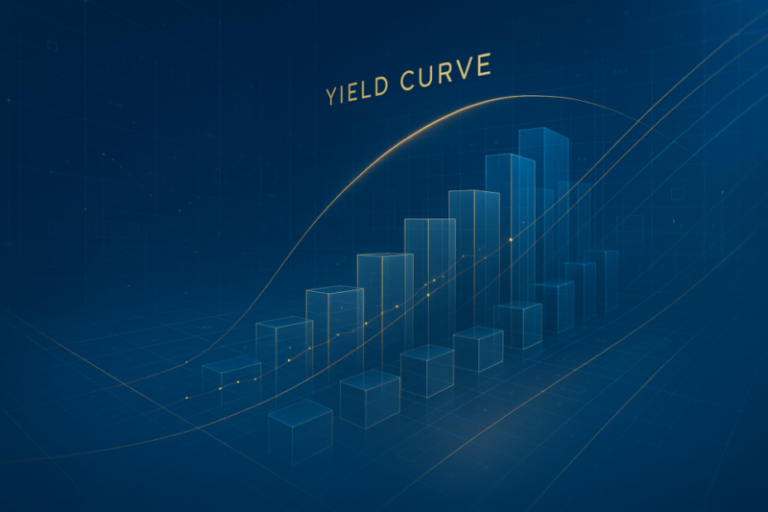

基金规模在货币基金里更像负债端申赎与流动性管理的信号,在股票基金里更像策略容量与交易冲击成本的刻度。理解底层资产、估值方式与制度约束的差异,才能避免用同一尺度误读规模含义。

基金规模改变了交易在市场中的“存在感”,使同样的调仓动作面临不同的流动性约束与冲击成本。申赎带来的被动交易、现金缓冲与制度性再平衡,会把这些摩擦逐步传导到净值表现中。

主动基金根据规模、风格和策略类型划分,形成结构分明的多维分类体系,每类均体现出独特的资产配置逻辑和管理特点。掌握这套分类结构有助于系统理解主动基金的本质差异与层级关系。