房地产与债券的结构差异在哪里?

房地产以物权与具体标的为核心,现金流更依赖租赁与处置,交易受登记、税费与政策约束。债券以契约债权为核心,现金流规则化,价格主要由利率与信用利差驱动并在标准化市场中完成交易与清算。

信用风险是金融投资领域中的一个重要概念,指的是借款方未能按时偿还债务的可能性。这种风险不仅影响贷方的收益,还可能导致整个金融市场的动荡。在投资决策中,评估借款方的信用状况、财务健康和还款能力是至关重要的。通过信用评级、财务报表分析和市场趋势研究,投资者可以更好地识别和管理信用风险,从而降低潜在损失,优化投资组合。有效的风险管理策略能够帮助投资者在复杂的市场环境中获得更稳定的回报。

房地产以物权与具体标的为核心,现金流更依赖租赁与处置,交易受登记、税费与政策约束。债券以契约债权为核心,现金流规则化,价格主要由利率与信用利差驱动并在标准化市场中完成交易与清算。

利息保障倍数用于描述企业以一定利润口径对当期利息费用的覆盖程度,是典型的偿债能力与信用风险分析指标。理解时需先确认利润分子与利息费用分母的会计口径边界,避免跨口径比较造成误读。

信用评级由主体层与债项层两级结构构成:主体评级刻画发行人的整体偿债基础,债项评级则把受偿顺序、担保增信、现金流控制与契约条款纳入,反映单只债券的风险分配结果。

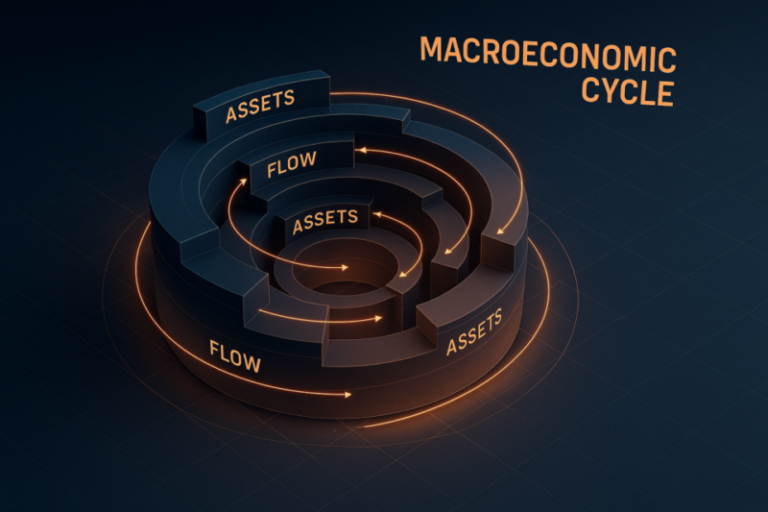

信用评级变化并非单纯的“结论更新”,而是对违约概率、回收率与系统性暴露的再估计,引发利差与融资条件的结构性再定价。风险往往来自模型阈值、企业资本与契约结构,以及持有人约束与流动性通道的放大效应。

财富管理产品的风险根源在于底层资产现金流、估值与交易规则的组合方式。分层、杠杆、赎回条款与对手方安排会把市场与信用冲击通过结构机制放大并传导到净值。

票据的风险并不只在到期是否兑付,而是由承兑信用、背书权利链条、流动性与到期结构共同塑造。贴现率的波动往往是资金价格、期限溢价与信用分层的综合再定价结果。

稳定币的价格稳定依赖锚定承诺、赎回通道与抵押资产结构的共同支撑。风险往往从兑付与变现的错配、以及套利链条的摩擦与断点中产生并传导到二级市场价格。

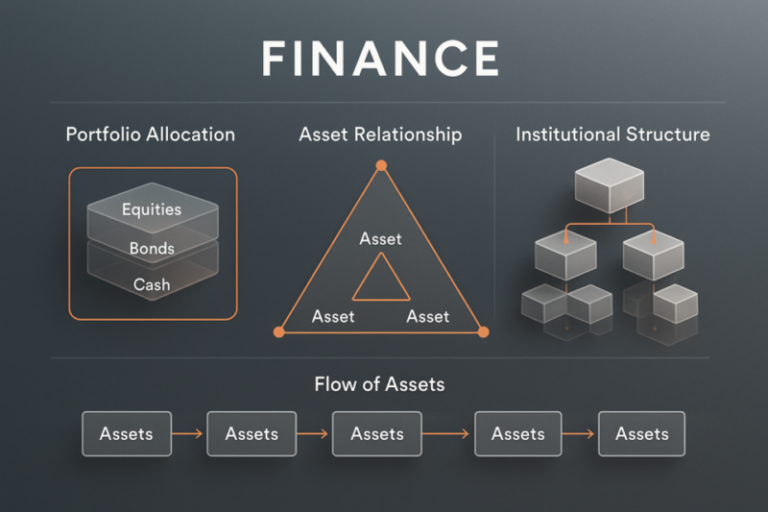

固定收益资产是一类以债务契约为核心、现金流规则由条款预先约定的金融资产集合。理解其本质要抓住债权关系、优先索偿与收益上限,以及信用风险与利率风险两大来源。

混合基金的净值波动来自多资产定价机制的叠加,以及相关性变化、再平衡与申赎制度带来的组合层与产品层传导。理解风险需要从结构出发,识别约束、流动性与估值机制如何在不同状态下改变暴露。

信用利差用一个收益率差值,把“时间的价格”与“承诺的不确定性补偿”分开表达。它要回答的是:为可能违约、回收不确定与流动性摩擦,市场额外索要多少回报。

银行存款的稳定感主要来自制度与信用结构,而不是“天然无风险”。把存款与理财、代销产品混为一谈,或把保障制度理解成无限兜底,容易形成“绝对安全”的错觉。

信用利差是多种溢价的合成结果,常被误读为违约风险的单一刻度。情绪、流动性与融资约束变化会显著改变利差含义,使其在短期内偏离基本面。