为什么黄金对冲通胀?稀缺性与货币替代逻辑

通胀上行时,名义计价单位的购买力被稀释,市场会提高对非信用型储值载体的需求。黄金凭借供给曲线刚性、无对手方风险与成熟的交易清算体系,更容易承接这种货币替代需求并完成价格重标价。

黄金作为一种重要的贵金属,长期以来被视为财富的象征和保值的工具。在金融投资中,黄金不仅是一种避险资产,还常常被用作对抗通货膨胀的手段。当市场动荡或经济不确定性加剧时,投资者往往会转向黄金,以寻求安全和稳定。此外,黄金的供需关系、全球经济变化以及地缘政治因素都会影响其价格走势。无论是通过实物黄金、黄金ETF还是期货合约,投资黄金都吸引了众多投资者的关注。

通胀上行时,名义计价单位的购买力被稀释,市场会提高对非信用型储值载体的需求。黄金凭借供给曲线刚性、无对手方风险与成熟的交易清算体系,更容易承接这种货币替代需求并完成价格重标价。

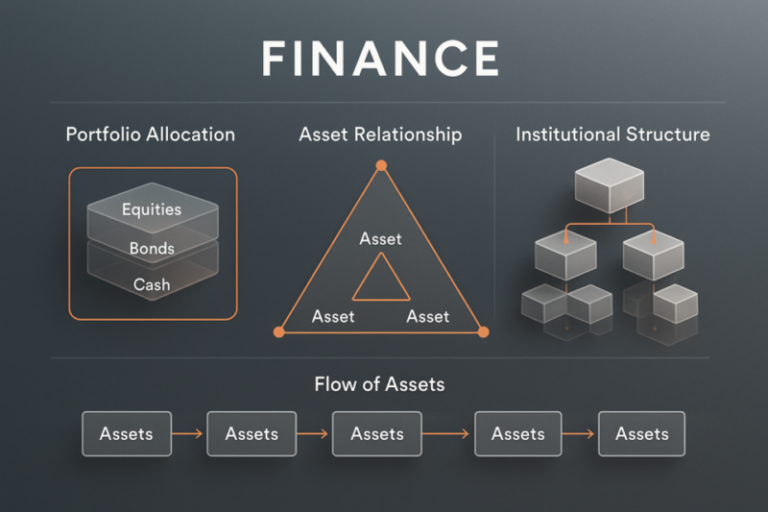

黄金与大宗商品常被归入同一资产类型,核心依据是它们都以实物属性与价格波动作为主要价值来源,而非来自发行主体的契约现金流。进一步通过子类与维度标签,才能在同属商品类的前提下刻画黄金的特殊功能与风险驱动。

比特币与黄金常被放在同一条“谁取代谁”的赛道上比较,但很多争论源自把稀缺、避险、货币属性与风险概念混在一起。把两类资产的功能、需求结构与风险来源拆开看,才能建立更清晰的认知边界。

房地产的回报更依赖租金现金流与折现率变化,风险多由利率、杠杆与信用链条放大。黄金不产生现金流,价格主要受实际利率、美元与避险需求等宏观因子驱动,波动更多来自预期与持仓冲击。

外汇收益主要来自汇率相对变动与利差,但风险常由政策路径、资本流动与杠杆结构放大。黄金不生息,回报依赖价格重估,其风险更集中在实际利率、流动性与供需持仓再平衡。

黄金更接近“非信用资产”,在某些宏观条件下可能具备避险特征,但并不意味着价格不波动或任何时候都能保值。把安全拆解为信用、价格、流动性与购买力四个维度,才能看清黄金的能力边界。

黄金的回报更偏向宏观变量定价下的价值储藏溢价,比特币更偏向稀缺叙事与采用率变化带来的资本利得重估。两者风险分别主要来自实际利率与宏观条件传导,以及杠杆、流动性分割与制度变化带来的高波动放大。

原油的定价更贴近实体供需、库存与地缘供给中断,风险形态常表现为跳跃式波动与期限结构扭曲。黄金更受实际利率、流动性与避险需求驱动,风险来源偏宏观金融再定价。

一般商品的价格更受实体供需、库存与供应冲击影响,风险多来自供需错配与杠杆传导。黄金更像货币属性的定价,风险主要来自实际利率、汇率与宏观预期的快速重估。

黄金的收益核心来源于稀缺性价值和货币替代属性,通过供需错配和对法币风险的补偿实现资本利得。其收益结构具有可重复性和跨周期稳定性。

黄金因稀缺性、避险需求和储备属性而具备稳定价格,这一机制由市场结构和制度共同保障。表面无现金流的黄金,其价值源自深层次的供需逻辑与共识认同。

黄金依靠自然稀缺和物理属性成为传统储值资产,而比特币则以算法稀缺和区块链技术为基础,两者在结构、机制和市场参与者上存在本质区别。