债券只涨不跌?价格机制误解澄清

债券的现金流可以相对确定,但市场价格会随收益率、久期和信用利差变化而波动。把“持有到期的兑付逻辑”和“中途交易的定价逻辑”区分开,才能理解债券为何也会下跌。

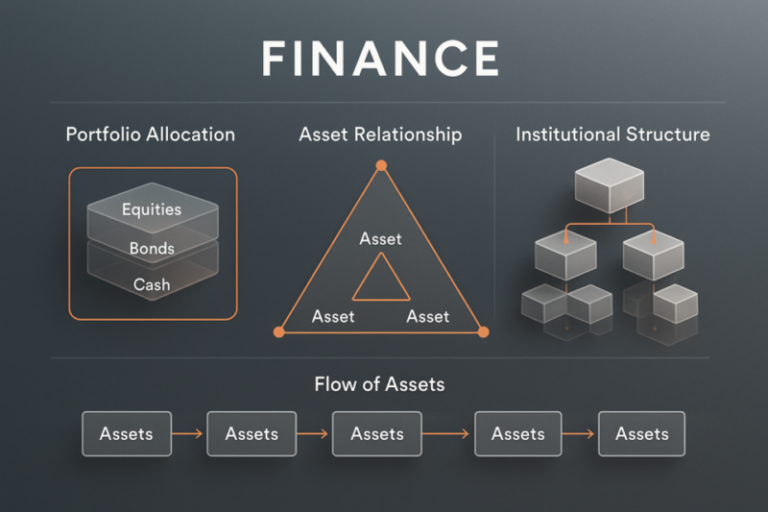

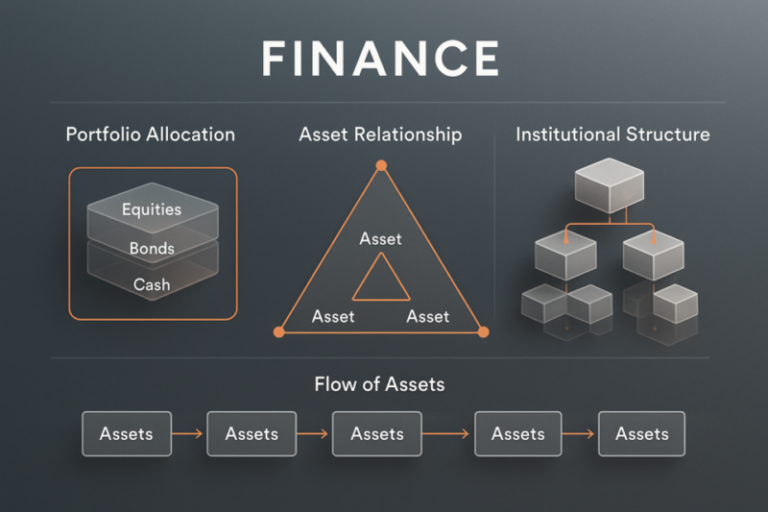

债券基金是一种以债券为主要投资对象的共同基金,旨在为投资者提供稳定的收益和相对较低的风险。它通过将资金集中投资于政府债券、企业债券等多种债务工具,帮助投资者实现资产的多元化。债券基金适合那些希望获得固定收益的投资者,尤其是在经济不确定性较高的时期,债券基金能够提供相对安全的投资选择。同时,由于债券市场的波动性较小,债券基金的净值通常相对稳定,是理财组合中不可或缺的一部分。

债券的现金流可以相对确定,但市场价格会随收益率、久期和信用利差变化而波动。把“持有到期的兑付逻辑”和“中途交易的定价逻辑”区分开,才能理解债券为何也会下跌。

债券个券的久期更像合约现金流时间结构与价格弹性的结果,而债券基金的久期更像组合在某一时点的利率因子暴露快照。理解两者差异需要把现金流锁定程度、盯市估值与再平衡机制放在同一框架下看。

短债基金更依赖票息与滚动再投资,净值对利率变化的敏感度较低;中长期债基金资本利得弹性更强,利率与利差波动更容易放大到净值波动。差异来自现金流贴现结构、期限溢价与市场供需传导机制的不同。

短债基金的净值波动主要来自久期对利率曲线变化的敏感度,以及信用环境变化引发的利差与流动性溢价再定价。开放式申赎与交易摩擦会把这些结构性变化更直接地传导到净值表现上。

债券ETF与债券基金的主要差异不在底层买什么债,而在份额如何申赎与流通、价格如何形成以及流动性压力如何传导。ETF多了交易所二级市场与AP申赎通道,因此会出现折溢价与更显性的市场微观结构影响。

国债的“安全”更多是信用兑付层面的确定性,不等于二级市场价格不会下跌。利率变化会通过贴现机制影响债券价格,期限与产品形态不同,波动表现也会明显不同。

债券基金的风险根植于其久期、信用与流动性等结构性因素,这些风险由资产本身特性与市场机制共同决定。理解这些结构,有助于把握风险形成的本质逻辑。

债券基金和债券个券在法律结构、现金流、风险分散和市场机制等方面有本质区别,反映了各自不同的资产定位和投资需求。