凸性的盲区是什么?复杂现金流结构导致的应用限制

凸性作为衡量债券价格对利率敏感度的指标,对于复杂或不确定现金流产品存在重大局限,难以准确反映实际风险,在极端市场环境下适用性有限。

凸性作为衡量债券价格对利率敏感度的指标,对于复杂或不确定现金流产品存在重大局限,难以准确反映实际风险,在极端市场环境下适用性有限。

外汇价格并非单一因素决定,而是由利差、流动性与美元需求系统三大结构协同影响,动态塑造市场价格。模块化理解有助于深入把握外汇市场的本质机制。

债券收益率并非越高越好,高收益往往意味着更高的信用风险。理性认识债券投资,需要理解收益与风险的本质联系,避免片面追求高回报。

债券市场作为金融体系的重要组成部分,不仅为政府和企业提供关键融资渠道,也通过流动性、风险分散与资源配置等功能,支撑经济平稳运行。

债券基金的风险根植于其久期、信用与流动性等结构性因素,这些风险由资产本身特性与市场机制共同决定。理解这些结构,有助于把握风险形成的本质逻辑。

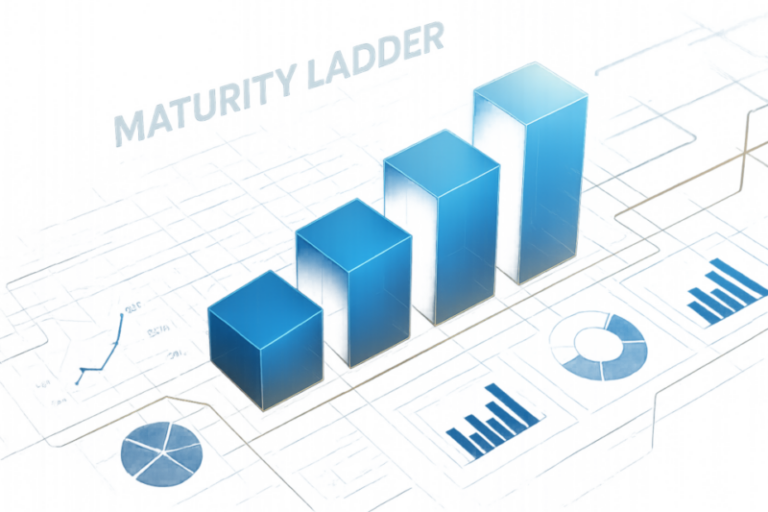

短期债券和长期债券在收益结构和风险来源上差异显著,主要体现在现金流分布、利率敏感度及风险溢价等方面。两者的差异源于市场结构、现金流特性及制度安排等多重因素。

凸性在国债、信用债与可转债中因资产结构和风险属性的不同而表现差异,需结合底层机制进行跨资产理解。

REITs的发行流程包括底层资产筛选、SPV设立、份额发行等关键环节。每一步都决定了资产证券化的合规性与投资人权益。

股息的不确定性主要源于企业盈利波动、现金流状况及财务政策等因素,分红能力背后的结构变化才是风险核心。理解这些机制有助于深入把握分红资产的价格波动原因。

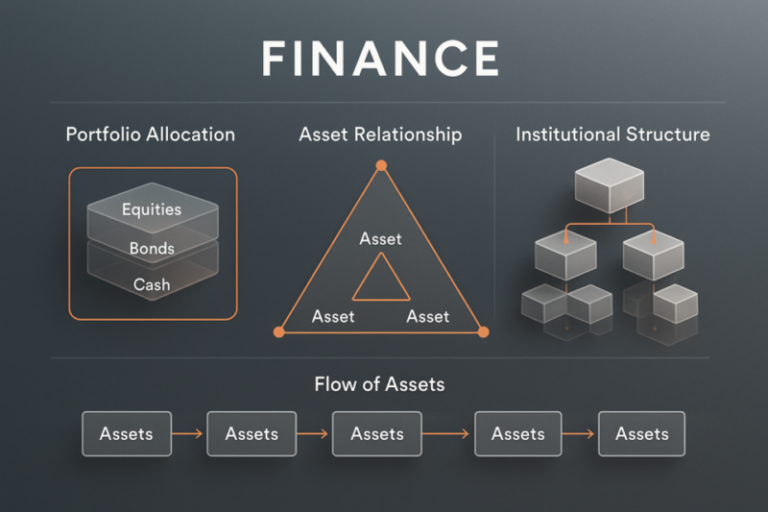

资产的分类体系反映了金融市场的结构、功能与经济逻辑,帮助建立清晰的资产结构化理解。不同资产类别及其分层背后蕴含着风险、流动性与功能等多重经济意义。

票息率反映了债券持有人可获得的基础利息现金流,是理解固定收益结构的关键。它通过明确的百分比,帮助投资者清晰把握债券的核心收益安排。

股票的收益不仅仅来自价格上涨,分红作为企业盈利的直接体现,是投资者回报的重要组成部分。分红的多少由企业盈利能力、政策及行业特性等多重因素共同决定。

债券久期通过加权现金流现值与时间,衡量债券对利率变化的敏感程度。结构化拆解显示,不同债券类型的久期计算在现金流时序和权重分配上存在本质差异。

股票开盘价是市场各方力量博弈与信息汇聚的结果,由集合竞价和订单簿机制共同决定。理解其结构有助于厘清价格形成的内在逻辑。

企业债券可根据信用评级分为投资级和高收益级,这一分类体系揭示了其风险结构和市场分工。理解不同类别企业债的特征,有助于构建系统化的资产知识图谱。