企业价值(EV)如何计算?债务、股权与现金结构拆解

企业价值EV把股权市值、债务等融资性索取权与可抵扣的现金放在同一张清单里归并,刻画买下整个经营体的净对价。理解加回与扣除项的关键在于索取权顺序与口径一致性。

企业价值EV把股权市值、债务等融资性索取权与可抵扣的现金放在同一张清单里归并,刻画买下整个经营体的净对价。理解加回与扣除项的关键在于索取权顺序与口径一致性。

盘中估值是用实时可得的成交、曲线与跨市场代理价格去近似基金当日净值落点的结构化拼装。偏差通常来自交易机制与正式估值口径的错位,以及非活跃资产与跨境换算带来的模型误差。

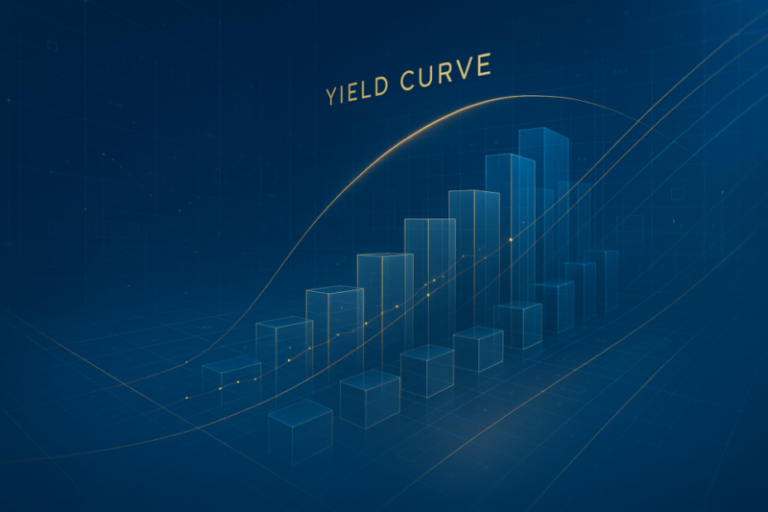

利率衍生品的核心分类先看标的利率位于收益率曲线的哪一段,再看合约形态与现金流结算方式。利率期货通过标准化合约与盯市机制表达节点利率风险,利率互换通过基准、期限与支付频率的参数组合表达区段利率风险与基差关系。

掉期合约是一套在约定期限内交换两条现金流的结构化协议,核心由标的引用、名义本金、期限日历与交换结算规则拼装而成。理解这些组件如何生成现金流并被抵押与净额结算约束,才能看清掉期的内部结构。

指数增强的超额收益主要来自两类结构:一是指数可交易化过程中的结构误差管理,二是相对基准的系统性因子暴露所对应的风险或行为补偿。把收益按β、复制摩擦、因子溢价与残差归因后,来源会变得可解释且可核验。

分红型与累计型往往共享同一底层资产池,差异主要在收益如何分配与是否形成显性现金流。分红会带来除息式净值调整与登记发放流程,而累计则把收益留在基金净资产中通过净值累积体现。

权益乘数用于描述企业资产规模相对于股东权益规模的倍数关系,是典型的杠杆与资本结构指标。它基于资产负债表刻画融资结构,但不直接等同于盈利能力或偿债能力结论。

股票回购之所以常伴随股价上行,核心在于它同时改变了订单簿层面的供求、流通股数的稀缺性,以及每股现金流与风险贴现的定价参数。回购还因具有可验证的资金成本而成为一种更可信的资本配置信号。

美股是美国证券市场中可交易的公司股权份额集合,本质属于权益类基础资产。理解它的关键在于区分股票这一资产单位与交易所、清算、披露等制度化市场载体。

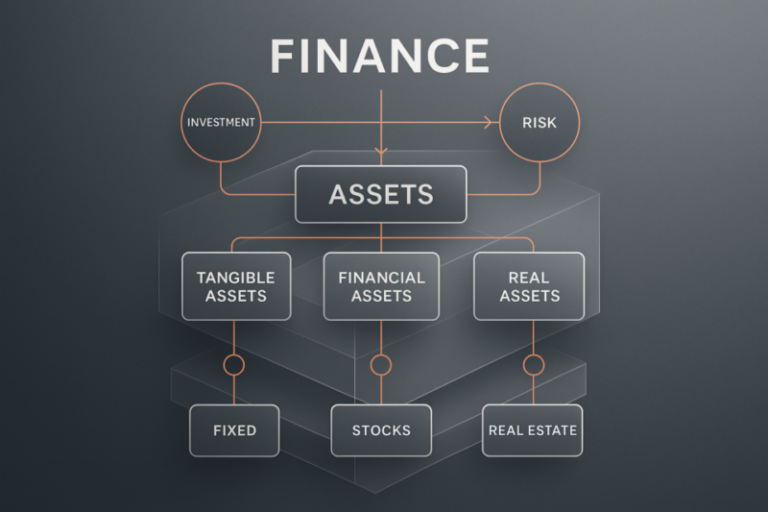

用“传统资产—另类资产—衍生与结构化工具”三层顶架搭建资产结构树,可把权利形态、现金流与交易机制统一到同一张地图中。进一步通过发行主体、期限曲线、抵押清算与风险转移关系,理解资产在金融生态中的位置与联动方式。

持仓集中度低只是在描述权重分布更平均,并不自动意味着风险更小或回撤更浅。把“权重分散”误当成“风险分散”,是大众最常见的概念偷换。

净利润增速容易把一次性收入、口径变更与基数效应混进“经营改善”的叙事里,从而制造增速幻觉。它只能描述会计利润的相对变动,无法回答利润是否可持续、是否能转化为现金或风险是否同步变化。

PE 不是单一数字,而是股价定价系统与盈利口径系统的接口。把分子、分母、增长持续性与折现/风险溢价模块拆开,才能追溯 PE 变动到底来自盈利还是倍数。

衍生品首先是一种风险转移与定价的合约工具,“危险感”多来自对杠杆、损益结构和保证金机制的混淆。抓住方向、幅度、时间三条主线理解条款边界,才能区分对冲管理与投机放大的不同风险画像。

农产品资产通过库存与标准化交易把季节性生产与连续性消费连接起来,并在期现联动中完成价格发现与风险转移。它同时作为多条产业链的关键中间投入,影响成本、融资与宏观通胀结构。