货币基金的收益从何而来?短期利率与货币市场回报

货币基金的回报主要来自短期利率提供的基础利息收入,并叠加少量短期信用利差与期限溢价。在流动性与监管约束下,它更像是在制度边界内收集货币市场利息与薄利差的产品。

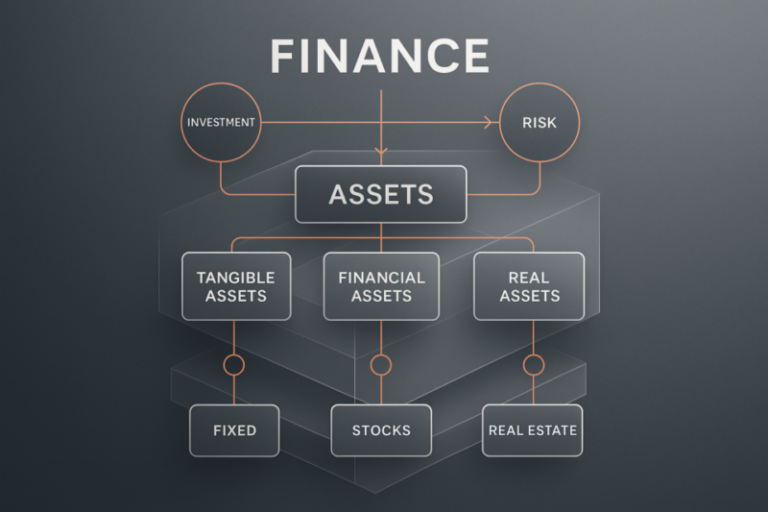

本栏目解释每一种资产的收益从哪里来、风险源头是什么,以及为什么风险与收益之间存在规律性的结构关系。强调资产“物理逻辑”,而非市场预测。

货币基金的回报主要来自短期利率提供的基础利息收入,并叠加少量短期信用利差与期限溢价。在流动性与监管约束下,它更像是在制度边界内收集货币市场利息与薄利差的产品。

年金产品的风险来自长期给付承诺与可投资资产在期限结构上的错配,利率假设与再投资过程会让这种错配呈现路径依赖。长端资产供给、曲线形态与对冲摩擦进一步把久期问题转化为结构性风险暴露。

质押收益主要来自两条线:协议通胀带来的再分配,以及手续费与 MEV 等验证奖励带来的分成。其本质是网络为安全与结算服务支付的安全预算,同时包含惩罚、运营与流动性约束对应的风险补偿。

保险产品的风险主要由长期承诺与资产端可实现收益之间的利差,以及分红/万能等收益分配规则形成的对赌结构所驱动。退保等行为期权与资本监管约束会把这些结构性敞口放大为利率、流动性与信用等多维风险。

稳定币的主要收益并非来自价格上涨,而是来自储备资产利息与发行负债之间的利差,以及链上结算、抵押、杠杆与做市需求对稳定币流动性的定价。把它放在资产负债表与清算网络的视角下,收益结构会更清晰可拆解。

房地产信托的风险主要由租约现金流结构、估值的折现与可比机制、以及杠杆与再融资条款共同塑形。它们通过触发线、期限错配与分配瀑布把连续波动变成可被放大的契约事件。

以太坊的回报主要来自两条结构性通道:链上使用带来的 Gas 费用与销毁机制,以及 PoS 质押下对安全与出块服务的补偿。把费用、发行与 MEV 分开理解,才能看清不同回报的驱动与波动来源。

混合基金的净值波动来自多资产定价机制的叠加,以及相关性变化、再平衡与申赎制度带来的组合层与产品层传导。理解风险需要从结构出发,识别约束、流动性与估值机制如何在不同状态下改变暴露。

比特币不产生经营现金流,回报主要体现为稀缺性与网络属性带来的价格重估,以及围绕现货形成的衍生品与融资结构性现金流。采矿成本更像安全预算与矿工卖压的传导机制,而非简单的价格下限。

中长期债基金的净值波动核心来自久期对利率曲线变化的敏感度,并通过再投资滞后、凸性非线性进一步放大。利率周期还会联动信用利差、市场流动性与申赎传导,使风险以结构方式显性化。

加密资产的回报可以拆成再定价、协议现金流、风险补偿与网络效应溢价四部分。供需与市场结构决定边际定价,网络效应与规则设计决定溢价能否沉淀为更稳定的收益来源。

短债基金的净值波动主要来自久期对利率曲线变化的敏感度,以及信用环境变化引发的利差与流动性溢价再定价。开放式申赎与交易摩擦会把这些结构性变化更直接地传导到净值表现上。