风险是什么?风险在金融中的基础定义

风险在金融中的基础含义是未来结果相对预期的“不确定性”,不仅包含亏损可能,也包含偏离程度与状态分布。它通过价格、现金流与约束条件体现,并可被度量、分解与转移,但无法被彻底消除。

本栏目作为网站的核心知识库,系统解释每一种资产的定义、特性、基础结构、收益来源与风险因素。从股票到债券、从 ETF 到黄金、从 REITs 到衍生品,本栏目提供普通投资者最容易理解的百科式内容。

风险在金融中的基础含义是未来结果相对预期的“不确定性”,不仅包含亏损可能,也包含偏离程度与状态分布。它通过价格、现金流与约束条件体现,并可被度量、分解与转移,但无法被彻底消除。

季报反映的是某一季度的结果与持仓快照,不能直接推导未来一定盈亏。把季度波动、相对基准与风格暴露分开理解,才能避免用短期切片替代长期判断。

权益资产的价格波动主要由两层结构驱动:企业盈利与现金流的内生波动,以及市场对这些盈利进行折现与赋值时的估值和风险溢价变化。再叠加杠杆、稀释与治理等制度因素,权益作为剩余索取权的份额与定价弹性会持续被重估。

经济周期并不直接“创造收益”,而是通过现金流、折现率与风险溢价三条通道,改变不同资产回报的来源比例。把收益拆成现金流、价格重估与风险补偿,有助于看清同一段行情背后的驱动究竟来自哪里。

资产配置结构可以拆成目标与约束、风险因子与资产类别、以及具体工具实现三层。看懂权重、相关性、久期、信用、流动性与现金流这些组件,才能识别组合风险来源与运行机制。

复利是一种将每期收益并入下一期计量基数的规则,使增长呈现乘法滚动的时间效应。其核心数学属性包括指数型累积、计息频率的边际递减,以及在波动收益路径下对几何平均的敏感性。

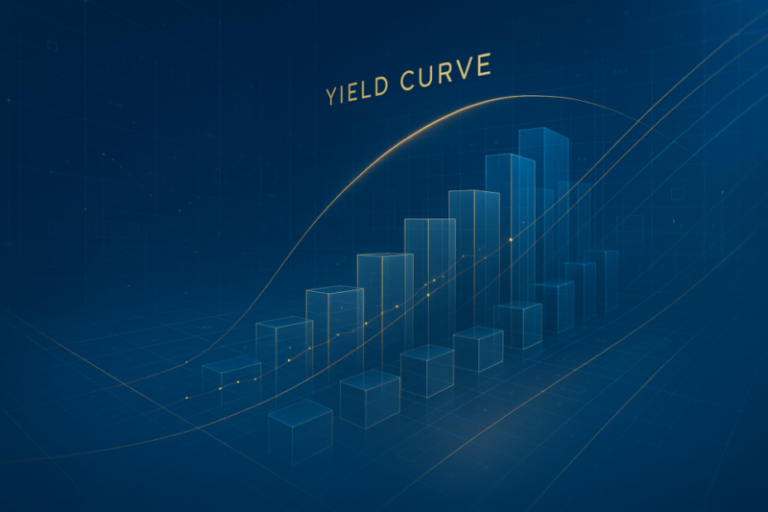

债券的“安全”至少包含信用、价格与流动性三个层面,买得早并不会自动降低风险。理解收益率曲线与价格对利率的反向关系,才能分清持有到期的现金流结果与中途交易的市值波动。

资产的融资、储值、风险转移与价格发现功能,往往由市场参与者结构、交易清算机制与制度安排共同塑造。同一类资产在不同的市场结构中,会呈现不同的流动性属性、信用分层方式与政策传导角色。

市场流动性风险并不等同于价格波动,而是交易在特定时点能否以可预期成本完成。深度收缩、交易结构与融资约束共同决定了流动性供给为何会突然消失。

通胀相关资产的回报并不等同于“通胀上行带来价格上涨”,更关键的是通胀补偿机制、名义现金流再定价与折现率变化之间的合成结果。把收益拆解为补偿、现金流与估值三段,再结合商品期限结构等因素,才能看清价格水平变化如何被兑现为回报。

市场阶段是一种横切资产大类的分类维度,用来描述制度基础设施、参与者结构与定价机制的成熟度。把阶段标签与币种、期限、信用、流动性等维度交叉,能更准确刻画同类资产在不同市场中的结构差异。

企业资产结构可以拆成流动资产、固定资产与无形资产三层,分别对应周转速度、交付产能与竞争壁垒。看清各层的组件与相互传导关系,才能理解资产如何被业务节奏组织起来。